Probability Lab

Das Probability Lab bietet eine anwendungsorientierte Methode, mit Optionen umzugehen, ohne dass Sie komplexe mathematische Berechnungen anstellen müssen.

Diese Seite stellt Ihnen Informationen zu den folgenden Konzepten bereit:

Wahrscheinlichkeitsverteilung (WV)

Als Erstes gilt es, das Konzept der Wahrscheinlichkeitsverteilung (WV) zu verstehen. Im Grunde sagt sie einfach nur aus, dass für alle zukünftigen Ergebnisse eine Möglichkeit, Chance bzw. Wahrscheinlichkeit besteht, dass sie tatsächlich eintreten. Die WV gibt genau an, wie hoch die Wahrscheinlichkeit ist, dass ein bestimmtes Ergebnis eintritt. Beispiele:

Wie hoch ist die Wahrscheinlichkeit, dass die Tageshöchsttemperatur in Hongkong am 22. November nächsten Jahres zwischen 21 und 22 Grad Celsius liegt?

Wir könnten dazu die Temperaturmessungen vom 22. November der letzten hundert Jahre hinzuziehen. Ziehen Sie eine horizontale Linie und markieren Sie darauf eine Skala von 16 bis 30 Grad. Zählen Sie dann, wie viele Temperaturmessungen in jeden einzelnen Grad-Abschnitt fallen. Die Anzahl der Temperaturereignisse in jedem Abschnitt entspricht der prozentualen Wahrscheinlichkeit, dass die Temperatur am 22. November in diesem Abschnitt liegen wird. Dabei gilt die Annahme, dass der bisherige Verlauf auch in Zukunft gelten wird. Es funktioniert, weil wir mit 100 Messungen arbeiten. Andernfalls muss das Ergebnis mit 100 multipliziert und durch die Gesamtzahl aller Messungen geteilt werden, um den Prozentwert zu erhalten. Für eine höhere Genauigkeit wären mehr Datenpunkte erforderlich. Wir könnten dann zum Beispiel Daten vom 20. bis 24. November verwenden.

Ziehen Sie dann eine horizontale Linie für alle einzelnen Gradabschnitte. Die Höhe muss dabei jeweils der Anzahl der Datenpunkte im jeweiligen Abschnitt entsprechen. Wenn wir die Daten vom 20. bis 24. November verwendet hätten, würden wir mehr Daten und eine bessere Genauigkeit erhalten. Allerdings müssten wir dann mal 100 und durch 500 rechnen.

Die horizontalen Linien ergeben ein Diagramm unserer WV. Sie geben die jeweilige prozentuale Wahrscheinlichkeit an, mit der sich die Temperatur in den einzelnen Abschnitten befinden wird. Wenn wir herausfinden möchten, wie hoch die Wahrscheinlichkeit ist, dass die Temperatur unterhalb eines bestimmten Niveaus liegen wird, müssen wir alle Wahrscheinlichkeiten der Abschnitte unterhalb dieser Grenze addieren. Analog addieren wir alle Wahrscheinlichkeiten oberhalb des gewählten Niveaus, um die Wahrscheinlichkeit einer höheren Temperatur zu erhalten.

Folglich zeigt das Diagramm, dass die Wahrscheinlichkeit einer Temperatur zwischen 21 und 22 Grad Celsius bei 15 % und die Wahrscheinlichkeit einer Temperatur unter 22 Grad Celsius bei 2 + 5 + 6 + 15 = 28 % liegt. Die Wahrscheinlichkeit einer Temperatur über 22 Grad liegt bei 100 - 28 = 72 %.

Bitte beachten Sie, dass die Summe der Wahrscheinlichkeiten aller Segmente 1,00 ergeben muss. Das heißt, es besteht eine Wahrscheinlichkeit von 100 %, dass an diesem Datum irgendeine Temperatur in Hongkong vorherrscht.

Wenn wir mehr Daten hätten, könnten wir durch Verkleinern der Intervalle unsere WV näher präzisieren. Dann würden die horizontalen Linien auf Punkte zusammenschrumpfen, die eine gleichmäßige glockenförmige Kurve bilden würden.

Aktienkurse

Ebenso wie man zukünftigen Temperaturspannen Wahrscheinlichkeiten zuweisen kann, ist dies auch bei den Preisspannen zukünftiger Aktien-, Rohstoff- oder Währungskurse möglich. Es besteht jedoch ein wichtiger Unterschied. Während die Temperatur über Jahre hinweg generell einem berechenbaren Muster folgt, gilt dies nicht für Aktienkurse, da diese stärker durch grundlegende Faktoren und menschliche Einschätzungen beeinflusst werden.

Die Antwort auf die Frage „Wie hoch ist die Wahrscheinlichkeit, dass der Kurs von ABC am 22. November zwischen 21,00 und 22,00 liegen wird?“ ist verglichen mit der Temperaturvorhersage für Hongkong eine reine Schätzung.

Die uns zur Verfügung stehenden Informationen sind der aktuelle Aktienkurs, der bisherige Kursverlauf sowie Fundamentaldaten zu den Zukunftsaussichten des Unternehmens, der Branche, der Konjunktur, der Währung, sowie Daten zu internationalen wirtschaftlichen und politischen Aspekten usw., welche die Meinung der Anleger/-innen über den Aktienkurs beeinflussen könnten.

Die Vorhersage des zukünftigen Kurses einer Aktie ist eine unpräzise Angelegenheit. Bei der Vorhersage der WV zukünftiger Aktienkurse scheint es mehr Spielraum zu geben oder zumindest wird uns der probabilistische Charakter dieses Vorhabens hier deutlicher bewusst. Je mehr Informationen und Hintergrundwissen wir haben, desto besser sind die Chancen, richtig zu liegen.

Herleiten einer Wahrscheinlichkeitsverteilung bei Optionen

Die Preise von Put- und Call-Optionen auf Aktien werden durch eine WV bestimmt. Das Interessante daran ist aber, dass man diesen Prozess auch umkehren kann: Wenn man also die Preise von Optionen kennt, kann man daraus recht einfach eine implizite WV herleiten. Sie müssen nicht unbedingt wissen, wie das im Einzelnen funktioniert, und können daher den nächsten Abschnitt auch gern überspringen. Falls Sie es aber wissen möchten, finden Sie im Folgenden eine Methode, die auch schon für ältere Schüler/-innen nachvollziehbar sein sollte.

Nehmen wir an, dass die Aktie XYZ zu einem Kurs von 500 USD pro Aktie gehandelt wird. Wie hoch ist die Wahrscheinlichkeit (in Prozent), dass der Preis zum Verfallsdatum in etwa einem Monat zwischen 510 und 515 USD liegt? Angenommen, die Call-Option für den Kurs von 510 USD wird zu einem Preis von 6,45 USD gehandelt und die Prämie für die Option für 515 USD beträgt 4,40 USD. Sie können den Call für den Kurs von 510 USD kaufen und den für 515 USD verkaufen und zahlen dann 2,05 USD.

- Falls der Aktienpreis am Verfallsdatum unter 510 USD liegt, verlieren Sie 2,05 USD.

- Falls er zwischen 510 und 515 USD liegt, entspricht Ihr Gewinn dem Mittelwert Ihres Verlusts bei einem Kurs von 510 USD (d. h. -2,05 USD) und Ihrem Gewinn

bei einem Kurs von 515 USD (d. h. 2,95 USD), also 0,45 USD. - Falls er über 515 USD liegt, beläuft sich Ihr Gewinn auf 2,95 USD.

Nehmen wir darüber hinaus an, dass wir zuvor berechnet haben, dass die Aktie mit einer Wahrscheinlichkeit von 56 % bzw. 0,56* unter 510 USD liegen wird.

Sofern die Preise der Optionen „fair“ sind – d. h., wenn die WV des Markts korrekt ist, werden weder Gewinne noch Verluste gemacht –, dann ist 0,56 × -2,05 + X × 0,45 + Y × 2,95 = 0. Dabei ist X die Wahrscheinlichkeit, dass der Kurs zwischen 510 und 515 USD liegen wird, und Y die Wahrscheinlichkeit, dass er 515 USD übersteigen wird.

Da alle Preise, die eintreten können, insgesamt eine Wahrscheinlichkeit von 100 % besitzen, ergibt sich aus 0,56 + X + Y = 1,00 eine Wahrscheinlichkeit von 0,06 für X und von 0,38 für Y.

* Um eine vollständige Wahrscheinlichkeitsverteilung zu berechnen, muss man mit dem niedrigsten Ausübungspreis beginnen und eine Schätzung der Wahrscheinlichkeit für die darunterliegenden Preise vornehmen. Dabei sollte es sich um eine kleine Zahl handeln, damit Fehler nicht allzu hoch ausfallen können.

Wenn Sie bis zu diesem Punkt gelesen haben, möchten Sie jetzt sicher auch wissen, wie man den Preis jeder beliebigen Call- oder Put-Option aus der WV herleitet.

Für Call-Optionen können Sie den Aktienpreis in der Mitte jedes Segments über dem Ausübungspreis nehmen, davon den Ausübungspreis abziehen und das Ergebnis mit der Wahrscheinlichkeit multiplizieren, dass der Preis in diesem Segment liegen wird. In Bezug auf das hintere Ende müssen Sie die geringe Wahrscheinlichkeit schätzen und einen Preis ansetzen, der etwa 20 % über dem hohen Ausübungspreis liegt. Wenn Sie dann alle Ergebnisse addieren, erhalten Sie den Preis der Call-Option.

Für Put-Optionen können Sie den Aktienpreis in der Mitte jedes Segments unter dem Ausübungspreis nehmen, diesen vom Ausübungspreis abziehen und das Ergebnis wieder mit der Wahrscheinlichkeit multiplizieren. Für das letzte Segment zwischen Null und dem niedrigsten Ausübungspreis würde ich 2/3 des niedrigsten Ausübungspreises ansetzen und die Wahrscheinlichkeit schätzen. Dann werden wieder alle Ergebnisse addiert, um den Preis der Put-Option zu berechnen.

Jetzt werden einige vielleicht bemängeln, dass das ja nur ungefähre Schätzungen seien. Und ja, das sind sie – so ist das nun einmal, wenn man Preise vorhersagen will. Es liegt in der Natur der Sache, dass sie ungenau ist, und es wäre unsinnig, etwas anderes zu behaupten. Wir schätzen alle nur. Niemand weiß es genau. So manch ein Computer-Nerd mag mit seinen komplexen Modellen Unwissende zu der Annahme verleiten, seine Berechnungen wären präzise. Aber Tatsache ist, dass niemand die Wahrscheinlichkeiten genau kennt. Daher kann Ihre durchdachte Schätzung basierend auf Ihrer Einschätzung der Lage letztendlich sogar besser sein, als die auf vergangenen Daten basierende Berechnung eines Modells.

Beachten Sie bitte, dass wir Zinseffekte in dieser Diskussion ignoriert haben. Wir haben darüber hinaus die Tatsache ausgeklammert, dass Optionen vorzeitig ausgeübt werden können, was sie wertvoller macht. Würde man die gesamte WV berechnen, müsste man diesen zusätzlichen Wert ebenfalls berücksichtigen. Allerdings ist er nur für Optionen relevant, die tief im Geld sind. Sie können das Problem aber einfach umgehen, indem Sie Calls zum Berechnen der WV für hohe Preise und Puts für niedrige Preise verwenden.

Herleiten der WV aus den Marktpreisen und Ihrer Einschätzung

Da die Put- und Call-Optionen der meisten Aktien an den Optionsmärkten gehandelt werden, lässt sich die WV für diese Aktien aus den vorherrschenden Optionspreisen ableiten. Ich nenne das die „WV des Markts“, weil sie sich durch den Konsens der Optionskäufer und -verkäufer ergibt, selbst wenn viele sich dessen nicht bewusst sind.

Der höchste Punkt auf der vom Markt implizierten WV-Kurve liegt tendenziell nahe am aktuellen Aktienkurs zzgl. Zinsen abzgl. Dividenden. Je weiter Sie sich von diesem Punkt nach rechts oder links bewegen, desto mehr verringern sich die Wahrscheinlichkeiten – zunächst nur langsam, dann schneller und schließlich wieder langsamer, wobei der Wert 0 jedoch nie ganz erreicht wird. Der Forward-Kurs ist der zum Verfall erwartete Kurs, so wie er von der WV impliziert wird.

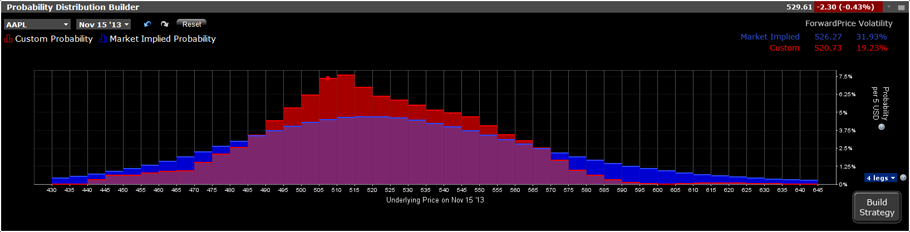

Klicken Sie auf die Abbildung, um eine größere Ansicht zu öffnen

Die Kurve ist nahezu symmetrisch, abgesehen davon, dass leicht höhere Kurse eine höhere Wahrscheinlichkeit aufweisen als leicht niedrigere Kurse und deutlich hohe Kurse eine geringere Wahrscheinlichkeit haben als Kurse, die nahe 0 liegen. Der Grund dafür ist, dass Preise tendenziell schneller fallen als steigen und dass bei allen Unternehmen immer eine gewisse Wahrscheinlichkeit eines Katastrophenfalls besteht.

Im Probability Lab können Sie die WV anzeigen, die wir basierend auf den am Markt vorherrschenden Optionskurse für alle Aktien oder Rohstoffe berechnen, für die Optionen angeboten werden. Geben Sie dazu einfach das entsprechende Symbol ein.

Die WV-Kurve ändert sich in dem Maße, wie sich Angebot und Nachfrage der Optionen an den Börsen verändern. Nun können Sie den horizontalen Balken in jedem Intervall nach oben oder unten verschieben, wenn Sie der Meinung sind, dass die Wahrscheinlichkeit, dass der Kurs in diesem Intervall liegen wird, geringer oder höher ist als die Konsensschätzung des Markts. Sie werden feststellen, dass sich alle anderen Balken mitbewegen, sobald Sie einen der Balken verschieben, wobei sich weiter entfernte Balken in die entgegengesetzte Richtung bewegen, da die Summe aller Wahrscheinlichkeiten 1,00 ergeben muss. Bitte beachten Sie ebenfalls, dass die WV des Markts weiterhin blau dargestellt wird, wohingegen Ihre Prognose rot erscheint. Durch einen Klick auf „Reset“ werden all Ihre Änderungen rückgängig gemacht.

Der Markt tendiert zur Annahme, dass alle WV nahe dem statistischen Durchschnitt vergangener Ergebnisse liegen, sofern nicht sicher eine Kapitalmaßnahme bevorsteht, wie z. B. eine Fusion oder Übernahme. Wenn Sie den Markt oder die Daten bestimmter Aktien, Branchen oder Rohstoffe verfolgen, werden Sie ggf. zu einem anderen Schluss kommen. Es ist nicht auszuschließen, dass Sie gelegentlich zu anderen Einschätzungen kommen, was die Wahrscheinlichkeit bestimmter Ereignisse und der daraus folgenden Kursentwicklungen betrifft. Dieses Tool gibt Ihnen die Möglichkeit, Ihre Einschätzung zu veranschaulichen und grafisch darzustellen und auf dieser Basis Trades auszuführen. Falls Ihre Einschätzung der WV nicht von derjenigen des Markts abweicht, sollten Sie keinen Trade ausführen, da bei jedem Trade, der auf Basis der Markt-WV getätigt wird, ein Gewinn von Null (abzgl. Transaktionskosten) zu erwarten ist. Die Summe aller möglichen Ergebnisse (Gewinn oder Verlust in jedem Intervall) multipliziert mit der dazugehörigen Wahrscheinlichkeit entspricht dem statistisch erwarteten Gewinn. Bei Verwendung der Markt-WV ist dieser Wert für jeden Trade gleich Null. Sie können einen beliebigen, tatsächlich ausgeführten Trade als Beispiel nehmen und sich den zu erwartenden Gewinn selbst ausrechnen, um sich von der Richtigkeit dieser Aussage zu überzeugen. Jedes Mal, wenn Sie bei einem Trade einen Gewinn erwarten, gehen Sie also im Grunde eine Wette ein, dass die WV des Markts falsch und Ihre Einschätzung korrekt ist. Dies trifft zu, egal, ob Sie sich dessen bewusst sind oder nicht. Von daher lohnt es sich durchaus, sich diese Tatsache ins Bewusstsein zu rufen und die eigenen Fähigkeiten mithilfe dieses Tools zu trainieren.

Die besten Trades und ihre möglichen Folgen

Sie können gern selbst ausprobieren, die Balken im Diagramm zu verschieben. Wir zeigen Ihnen kombinierte Trades an, die gemäß Ihrer WV wahrscheinlich positive Ergebnisse erzielen werden. Sie können angeben, ob wir Ihnen die „optimalen Trades“ anzeigen sollen, die aus Kombinationen von bis zu zwei, drei oder vier Optionskomponenten bestehen. Wir zeigen Ihnen die drei besten kombinierten Trades an sowie den jeweils erwarteten Gewinn, das Sharpe-Maß, die Nettobelastung oder Nettogutschrift, die prozentuale Wahrscheinlichkeit eines Gewinns, den maximalen Gewinn und maximalen Verlust und die mit jedem Trade verbundenen Wahrscheinlichkeiten auf Basis Ihrer WV und die entsprechende Margin-Anforderung.

Die besten Trades sind die mit dem höchsten Sharpe-Maß oder dem höchstmöglichen Verhältnis zwischen erwartetem Gewinn und Variabilität des Ergebnisses. Bitte denken Sie daran, dass der erwartete Gewinn definiert wird als die Summe des Gewinns oder Verlusts multipliziert mit der entsprechenden Wahrscheinlichkeit, die Sie für alle Kurse festgelegt haben. Die untere Kurve zeigt den vorhergesagten Gewinn oder Verlust, der sich aus diesem Trade ergeben würde, sowie die entsprechende Wahrscheinlichkeit für jeden Preispunkt.

Die interaktive Kurve unten ist eine grobe Simulation unserer echtzeitbasierten Probability-Lab-Anwendung, die wir für unsere Kundschaft bereitstellen. Ebenso werden die „besten Trades“ ausschließlich zu Veranschaulichungszwecken angezeigt. Anders als in der eigentlichen Anwendung sind diese nicht für Ihre Verteilung optimiert.

Falls Sie sich in unserer Trading-App befinden und Ihnen dort ein bestimmter Trade gefällt, können Sie einfach die Menge erhöhen und die Order übermitteln.

Kostenlose Probability Lab für alle ohne Kundenkonto

In den nächsten Versionen dieses Tools werden wir Buy-Writes, Delta-Umschichtungen, kombinierte Trades mit mehreren Verfallsdaten, Verlängerungen fällig werdender Positionen und weitere Verbesserungen in Angriff nehmen.

Wir empfehlen, das interaktive Tool selbst zu testen. Im Zuge des Ausprobierens vertiefen Sie Ihr Verständnis der Optionspreisbildung und schärfen Ihr „Gefühl für den Optionsmarkt“.

Die vom Probability Lab erstellten Prognosen und anderen Informationen über die Wahrscheinlichkeit bestimmter Anlageergebnisse sind rein hypothetischer Natur. Sie bilden weder tatsächliche Anlageergebnisse ab noch garantieren sie eine bestimmte Performance in der Zukunft. Bitte beachten Sie, dass die mit diesem Tool erzielten Resultate im Zeitverlauf unterschiedlich ausfallen können.