Probability Lab

Probability Lab offre una maniera pratica per pensare alle opzioni senza complessi calcoli matematici.

Questa pagina introduce i concetti seguenti:

Distribuzione di probabilità (DP)

Il primo concetto da comprendere è la distribuzione di probabilità (DP), ovvero un'espressione fiorita per dire che tutti gli eventi futuri hanno una chance o una possibilità di realizzarsi. La DP descrive esattamente quali sono le probabilità che determinati eventi si manifestino. Ad esempio:

Qual è la probabilità che il 22 novembre del prossimo anno la temperatura giornaliera massima a Hong Kong si attesti tra i 21 e i 22 gradi Celsius?

Consideriamo le rilevazioni della temperatura relative al 22 novembre degli ultimi cento anni e tracciamo una linea orizzontale, divisa in un intervallo compreso tra 16 a 30 gradi, e poi contiamo quante rilevazioni cadono in ciascun intervallo di un grado. Il numero di rilevazioni in ciascun intervallo rappresenta la probabilità percentuale che la temperatura si attesti in tale intervallo il 22 novembre, ipotizzando che il futuro rifletta il passato. Possiamo confidare sul risultato ottenuto, in quanto abbiamo preso in considerazione 100 rilevazioni. Altrimenti dovremmo moltiplicare per 100 e dividere per il numero di punti rilevati per ottenere un valore espresso in percentuale. Per una maggiore accuratezza, bisognerebbe disporre di un maggior numero di rilevazioni. Potremmo, per esempio, usare i dati relativi all'intervallo di tempo tra il 20 e il 24 novembre.

Tracciamo una linea orizzontale che attraversa ogni segmento di un grado all'altezza corrispondente al numero di punti che cadono in quel segmento. Utilizzando i dati relativi all'intervallo di tempo compreso tra il 20 e il 24 novembre otterremmo più dati e maggiore accuratezza, ma dovremmo moltiplicare per 100 e dividere per 500.

Queste linee orizzontali costituiscono un grafico della nostra DP. Esse indicano la probabilità percentuale che la temperatura si attesti in ciascun intervallo. Se vogliamo conoscere la probabilità che la temperatura si attesti al di sotto di un certo livello, dobbiamo sommare tutte le probabilità nel segmento sotto tale livello. Allo stesso modo, se vogliamo conoscere la probabilità di una temperatura più alta, possiamo sommare tutte le probabilità sopra tale livello.

Di conseguenza, il grafico indica che la probabilità che la temperatura si attesti tra i 21 e i 22 gradi Celsius è del 15% e la probabilità che si attesti in un valore al di sopra dei 22 gradi è 2+5+6+15=28% e al di sopra dei 22 gradi è 100-28=72%.

Si prega di notare che la somma delle probabilità di tutti i segmenti deve essere pari a 1, perché, ovviamente, vi è una probabilità del 100% che una qualsiasi temperatura sia registrata ad Hong Kong in quella data.

Se avessimo più dati potremmo rendere la nostra DP più precisa restringendo gli intervalli e le linee orizzontali si trasformerebbero in punti, creando una curva con forma a campana.

Prezzi dei titoli azionari

Così come è possibile assegnare probabilità agli intervalli di temperatura nel futuro, allo stesso modo è possibile farlo con intervalli di prezzo relativi ad azioni, commodity o valute a venire. Tuttavia, vi è una differenza importante: mentre la temperatura sembra ripetere un andamento di valori simile anno dopo anno, ciò non vale per i prezzi dei titoli azionari influenzati da fattori fondamentali e dal giudizio umano.

Quindi, per rispondere alla domanda, "Qual è la probabilità che il giorno 22 novembre il prezzo di ABC si attesti su un valore compreso tra 21 e 22?" è necessario effettuare una stima con informazioni più dettagliate rispetto a quelle utilizzate per la misurazione della temperatura a Hong Kong.

Le informazioni a nostra disposizione sono il prezzo attuale del titolo azionario, come si è mosso nel passato e i dati fondamentali riguardanti le prospettive dell'azienda, del settore industriale e dell'economia in generale, delle valute e del commercio internazionale, così come valutazioni politiche e tutto ciò che potrebbe influenzare l'opinione delle persone riguardo al titolo azionario.

Prevedere il prezzo futuro di un titolo azionario è un processo impreciso. Prevedere la DP del prezzo futuro di titoli azionari sembra consentire maggiore flessibilità, o, per lo meno, ci permette di diventare più consapevoli della natura probabilistica del processo. Maggiore è il numero di informazioni e di dati a nostra disposizione, più alta è la probabilità di ottenere una stima soddisfacente.

Le opzioni e come i prezzi delle opzioni siano legati alla distribuzione di probabilità (DP)

I prezzi delle opzioni put e call su azioni sono determinati dalla DP, ma la notizia interessante è che possiamo decodificarne il processo. In particolare, dati i prezzi delle opzioni, è possibile derivarne facilmente una DP implicita basata su tali prezzi. Non è necessario conoscere questo dettaglio e puoi passare alla sezione successiva, tuttavia, qualora desideri approfondirne l'argomento, ecco un metodo che ogni studente di scuola superiore dovrebbe essere in grado di comprendere facilmente.

Ipotizziamo che il titolo XYZ sia scambiato a circa 500 dollari per azione. Qual è la probabilità percentuale che il prezzo sia compreso tra 510 e 515 nel momento in cui l'opzione scade a un mese da oggi? Immaginiamo che la call 510 sia negoziata a 6,45 USD e la call 515 a 4,40 USD. Puoi comprare la call 510 e vendere la call 515 pagando 2,05 USD.

- Se, al momento della scadenza, l'azione è quotata a meno di 510, allora perderai 2,05 US.

- Se si trova tra 510 e 515, il tuo profitto corrisponde alla media tra la propria perdita a 510 di 2,05 USD e il proprio profitto

a 515 di 2,95 USD oppure 0,45 USD. - Se è al di sopra di 515, otterrai un profitto di 2,95 USD.

Si ipotizzi, inoltre, di avere prima calcolato che la probabilità che l'azione sia scambiata al di sotto di 510 sia il 56% o 0,56.*

Assumendo che le opzioni abbiano un prezzo "corretto", ovvero che non vi sia profitto o perdita realizzabile se la DP del mercato è corretta, allora 0,56*-2,05+X*0,45+Y*2,95=0 dove X=probabilità che l'azione sia quotata tra 510 e 515 e Y= probabilità che sia quotata al di sopra di 515.

Poiché tutti i prezzi che possono verificarsi hanno una probabilità pari al 100%, allora 0,56+X+Y=1,00 ci dà 0,06 per X e 0,38 per Y.

*Per calcolare l'intera DP è necessario iniziare dallo strike più basso e quindi fare una stima della probabilità inferiore a tale prezzo. Tale numero sarà piccolo, pertanto non dovrebbe risultare un errore significativo.

Se siete arrivati fino a questo punto, allora sarete interessati anche a sapere come poter derivare il prezzo di ogni call o put dalla DP.

Per una call si può considerare il prezzo azionario nel mezzo di ciascun segmento sopra al prezzo strike, sottrarre il prezzo strike e moltiplicare il risultato per la probabilità che il prezzo finisca in tale segmento. Per la coda è necessario fare una stima di tale piccola probabilità e usare un prezzo all'incirca del 20% più alto del prezzo strike più alto. La somma di tutti i risultati rappresenta il prezzo Call.

Per le put è possibile prendere il prezzo azionario nel mezzo di ciascun intervallo sotto lo strike, sottrarlo dallo strike e moltiplicarlo per la probabilità. Nel caso dell'ultimo segmento, tra zero e lo strike più basso opterei per i 2/3 dello strike più basso e stimerei la probabilità. Ancora una volta, sommiamo tutti i risultati per ottenere il prezzo della put.

Qualcuno potrebbe affermare che queste siano solo delle approssimazioni superficiali. È vero, è nella natura stessa della previsione dei prezzi; queste approssimazioni sono superficiali e non vi è ragione di pretendere che sia altrimenti. Chiunque effettua delle stime. Nessuno ha la certezza del risultato. Esperti di informatica con modelli complessi sembrano, agli occhi dei profani, effettuare calcoli molto precisi, ma la verità è che nessuno conosce con certezza le probabilità, e le stime basate sulla comprensione della situazione attuale potrebbero rivelarsi migliori delle statistiche basate sui dati storici.

Si noti che non stiamo considerando gli effetti degli interessi in questa discussione. Stiamo anche facendo correzioni per il fatto che le opzioni potrebbero essere esercitate anticipatamente, il che incrementa il loro valore. Quando si calcola l'intera DP, questo valore extra deve essere considerato, ma è significativo solo per le opzioni deep-in-the-money. È possibile evitare tale problema utilizzando call per il calcolo della DP per prezzi elevati e put per il calcolo della DP per prezzi contenuti.

La PD implicita nel mercato e nell'opinione degli utenti

Poiché put e call sulla maggior parte delle azioni sono scambiate nei mercati delle opzioni, possiamo calcolare la DP per quei titoli come implicita nei prezzi dell'opzione corrente. Questa è quella che io chiamo la "DP del mercato" perché è derivata dal consenso dei compratori e venditori di opzioni, anche se molti potrebbero non essere consapevoli delle relative implicazioni.

Il punto più alto nel grafico della curva DP implicita nel mercato tende a essere vicino all'attuale prezzo azionario più l'interesse meno i dividendi, e muovendosi in qualsiasi direzione le probabilità diminuiscono, prima lentamente, e poi più rapidamente, e quindi ancora lentamente, avvicinandosi senza mai raggiungere lo zero. Il prezzo a termine è il prezzo atteso alla scadenza implicito nella distribuzione di probabilità.

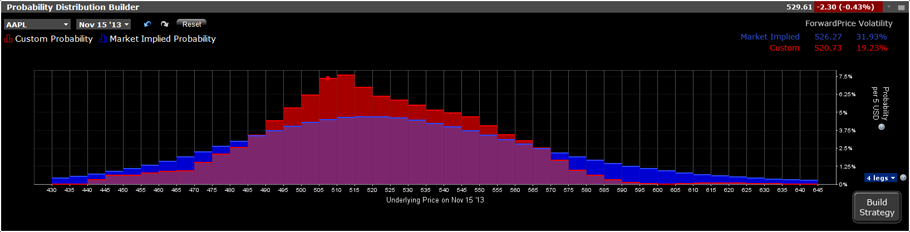

Clicca sull'immagine in alto per una versione ingrandita

La curva è quasi simmetrica tranne che per il fatto che i prezzi leggermente più alti hanno una maggiore probabilità rispetto ai prezzi leggermente inferiori e i prezzi molto più alti hanno minore probabilità rispetto a quelli vicini allo zero. Ciò accade perché i prezzi tendono a diminuire più rapidamente di quanto salgano e in tutte le organizzazioni vi è una certa probabilità che accada un qualche evento catastrofico.

In Probability Lab è possibile osservare la DP calcolata in questa sede usando i prezzi delle opzioni attualmente prevalenti nel mercato per ogni azione o materia prima su cui sono quotate opzioni. È sufficiente digitare il relativo simbolo.

Il grafico della DP varia al variare dei prezzi denaro e lettera presso le Borse valori. Ora puoi afferrare la riga orizzontale in ogni intervallo e muoverla verso l'alto o il basso, se pensi che il prezzo in tale intervallo abbia una maggiore o minore probabilità della stima consensuale così come espressa dal mercato. Potrai notare come, muovendo una qualsiasi barra, tutte le altre barre si muoveranno simultaneamente, e quelle più distanti si sposteranno nella direzione opposta, in quanto la somma di tutte le probabilità deve risultare un valore totale di 1. Inoltre, la DP del mercato è visualizzabile sul display in blu mentre la tua DP è indicata in rosso. Il pulsante ripristino cancellerà tutte le altre annotazioni.

Il mercato tende a ipotizzare che tutte le DP siano vicine alla media statistica dei risultati passati a meno che abbia luogo un'operazione societaria finale, come, per esempio, una fusione o un'acquisizione. Seguendo il mercato o i dettagli di alcuni titoli, settori industriali o commodity, potresti non essere d'accordo. In alcuni momenti si potrebbe avere una visione differente in merito alla probabilità di alcuni eventi e, pertanto, sulla possibile variazione dei prezzi. Questo strumento permette di illustrare ed esprimere graficamente tale visione ed effettuare transazioni basate su di essa. Qualora non si abbia un'opinione riguardo a una DP differente da quella espressa dal mercato, non si dovrebbe effettuare alcuna transazione, in quanto ciascuna transazione avrebbe un profitto atteso pari a zero (meno costi di transazione) con la DP del mercato. La somma di ogni possibile risultato (profitto o perdita in ogni intervallo) moltiplicato per la probabilità relativa allo stesso è il Profitto atteso statisticamente e, sotto la DP di mercato, è pari a zero per ciascuna transazione. É possibile selezionare ciascuna transazione effettiva e calcolare il profitto atteso come conferma di questo. Pertanto, ogni volta in cui si effettua una transazione con un profitto atteso, si sta scommettendo che la DP di mercato sia scorretta e la propria sia corretta. Questo è vero indipendentemente dal fatto che se ne sia o meno consapevoli. Quindi tanto meglio essere più consapevoli delle proprie azioni e perfezionare così le proprie abilità attraverso questo prezioso strumento.

Le operazioni più vantaggiose e le conseguenze potenziali

Invito gli utenti a fare pratica con la DP trascinando le barre di distribuzione qui sotto. Mostriamo combinazioni di transazioni che potrebbero avere un esito positivo in base alla propria DP. È possibile specificare se si desidera visualizzare le "transazioni ottimali" che sono una combinazione di un massimo di due, tre o quattro componenti di opzioni. Mostreremo le tre migliori combinazioni di transazioni insieme al corrispondente profitto atteso, Sharpe ratio, debito o credito netto, probabilità percentuale di un profitto, profitto massimo, perdita massima e probabilità relativamente a ciascuna transazione, sulla base della propria DP e dei requisiti di margine.

Le transazioni più vantaggiose sono quelle con il maggior Sharpe ratio, ovvero il massimo rapporto tra profitto atteso e variabilità del risultato. TI ricordiamo che il profitto atteso è definito come somma di profitto o perdita se moltiplicato per la probabilità associata, come definita dagli utenti, per tutti i prezzi. Nel grafico in basso puoi osservare i profitti e/o le perdite attesi che verrebbero generati dalla transazione e la relativa probabilità, corrispondente a ogni punto prezzo.

Il grafico interattivo sottostante è una simulazione approssimativa di Probability Lab, la nostra applicazione in tempo reale disponibile per i nostri clienti. Allo stesso modo, le "transazioni più vantaggiose" sono mostrate solo ai fini illustrativi. A differenza della reale applicazione, queste non vengono ottimizzate per la tua distribuzione.

Nel momento in cui individui una transazione che ti interessa nella nostra applicazione di trading, potrai aumentarne la quantità e inviare l'ordine.

Probability Lab gratis anche per chi non è cliente

Nelle versioni successive di questo strumento ci occuperemo di buy write, ribilanciamento del delta, transazioni combinate multi-scadenza, rinnovo delle posizioni in scadenza e ulteriori elementi di Probability Lab.

Ti invitiamo a provare questo strumento interattivo. In questo modo potrai comprendere a fondo come vengono stabiliti i prezzi delle opzioni e della cosiddetta "sensibilità per il mercato opzionario".

Le proiezioni o altre informazioni generate dal Probability Lab che riguardano l’esito di vari investimenti sono di natura ipotetica e non riflettono i risultati di investimenti veri e propri. Tali informazioni non vanno quindi considerate come una garanzia di risultati futuri. Ti ricordiamo che i risultati ottenuti dall'utilizzo dello strumento potrebbero variare nel tempo.